前回の記事が当ブログにしては思いのほか反響があったのでビックリしました。読んでいただいた方々ありがとうございます。

-

-

今日はちょっとお金のこと、800万の借金を完済したことについて話そうかと思います。

ストリート育ちな@itzTA2OWです。 悪そなヤツもいい子そなヤツも普通そなヤツもだいたい友達 ...

今回は記事内でも少し触れた「ブラックリスト」というものに対して補足事項を足しつつ、掘り下げていきたいと思います。

「審査が通らない」なら個人信用情報機関に問い合わせてみる

よくこの手の話となるとよく耳にする「ブラックリスト」という言葉。この言葉一つで全てが認識できてしまうほど、ここ日本では深く浸透しています。

しかしブラックリストというものは実は存在していませんし、「正式名称は◯◯」みたいな俗語でもありません。なので、返済が滞納したり、踏み倒したりしてローンが通らない状態、いわゆる「ブラックリストに載った」ということは「ブラックリストという別のリストに名前や生年月日、住所などのいわゆる個人情報の全てが記載される」という事ではありません。

ではブラックリストとは何なのか。それは以下で説明する個人信用情報機関に傷が付くことを指します。ローンやクレジットの審査に落ちる場合は、この個人信用情報機関に一度問い合わせてみる必要があります。

一応記事内ではわかりやすくブラックリストという言葉を多用しますが、ブラックリストという何か別のものがあるわけではないことを覚えておいてください。

個人情報が記載されるのは個人信用情報機関

銀行や消費者金融から融資やローンを受ける時は必ず個人信用情報機関という所に個人情報が登録されます。この個人信用情報機関は個人の支払い能力の審査をする上で重要な役割を果たしています。

今の日本には以下の三つの信用情報機関があります。

この三つの機関は情報を交流しており、個人の収入から1/3以上の借り入れを未然に防ぐ役割を果たしています。

よく融資を受ける時に聞く「審査」という言葉ですが、これはこの信用情報機関に、個人の過去の返済履歴から機械的な判断をしてもらっているということを指します。審査という名のもとに信用情報機関に問い合わせをするこの一連の流れは法律上義務化されています。

勘違いしがちなのが、ローンを通す場所やメーカーによって変わってくるとか、その受付をしている人が判断するとか、そういったことではなく、その申し込み状況を個人信用情報機関に確認することで融資の有無を機械的に判断しています。

だからといって公平不公平が生まれるのではないかというと全くそんなことはなく、直近24ヶ月の全ての返済記録や事故歴が克明に記録されており、その情報をもとに返済能力の有無を機械的なシステムに基づいて判断するので、万が一にも間違いはないと言っても過言ではありません。

個人信用情報機関に記載されるもの

「クレジットカードやローンの支払いが遅れたことがないから信用情報機関に名前が乗らない」かというとそういう訳ではなく、上記で説明したように、クレジットカードを持っている人やローン継続中の人は誰しもがこの信用情報機関に登録されています。

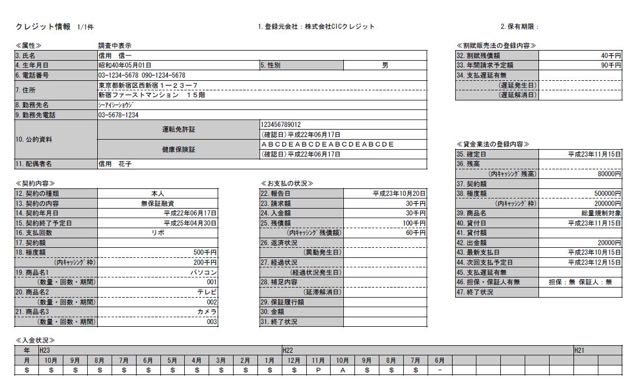

さらにこの信用情報機関には支払い履歴だけでなく、以下にある様に勤務先などの情報に加え、ローンやクレジットカード等の借入状況、借入金額、最終返済日等の契約状況と返済状況が記載されています。

特に目につくのは返済状況について。延滞、代位弁済、強制回収手続、解約、完済などの細かい情報も載っています。さらにクレジットカードやローンの申し込みをした瞬間にその事実が日付と時間も記録として残ります。この場合審査が通れば言うことはないのですが、問題は審査が通らなかった場合。その記録は6カ月間消えることなく登録され、以下の弊害が起きます。

その一

その二

もし一度でも落ちた場合は、半年間は我慢することをオススメします。しかし審査基準は金融機関や融資金額にも左右されるので、審査が通る通らないはその限りではありません。

月の携帯代滞納も要注意!

「クレジットも持っていない。金融機関からお金も借りていない。だから大丈夫!」というのはまだ早いです。今手元にあるスマフォは一括で買いましたか?もし、分割購入して携帯代金に含まれている場合は注意が必要です。

スマフォ分割購入時の審査の時間も場所もキャリアでさえも、クレジットや金融機関と同じこの個人信用情報機関には登録されています。

いくら手軽で身近なスマフォといえど、その本体を分割購入しているわけですから、もし分割代金が含まれている携帯代の支払いが遅れた場合は容赦なく記録に残ります。さらに悪質な延滞が続くともちろん信用情報に傷が付くので、ローンが通りませんし、いわゆるブラックリストに載ることになります。

近年若い人がクレジットカードも持っていない上、ローンで買い物をした事実がないのにも関わらず車のローンが通らない。詳しく調べたら、携帯代の滞納履歴があったという事例が多く見られます。

クレジットカードや借り入れがなくても、スマフォを分割購入している方は注意が必要ですね。

ブラックリストに載る瞬間

ではクレジットカードを所有したり、ローンや消費者金融から融資を受けた場合必ず登録される個人信用情報機関から、全く借り入れができないブラックリストというものになる瞬間はどこなのか。それは「返済日から61日以上、または3ヶ月以上の支払遅延(延滞)があるものまたはあったもの」と定義されています。

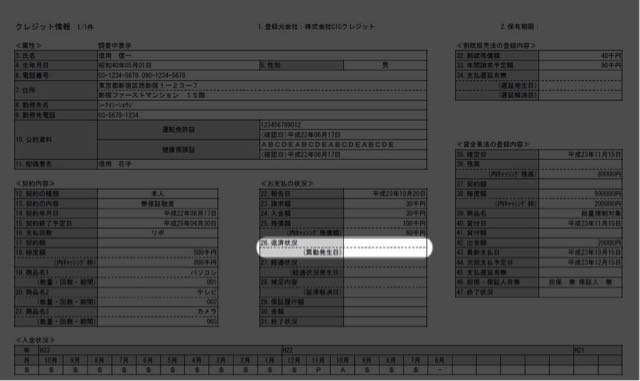

これを「異動」といいますが、個人信用情報機関から情報を開示(内容を取り寄せ)して、以下の「返済状況の欄」に「異動」という言葉が載っている場合はいわゆるブラックリストに載っているということになります。

もし、一度ならず二度までも審査に落ちた場合は、個人信用情報機関で自分の情報を開示し、今の状況を把握することが大切です。

ブラックリストから情報が消える期間

誰しもが気になるのはここではないかと思います。僕自身もそうでした。CICとJICCで情報を開示し、連発されている「異動」の文字に絶望し、何年も辛い時期を過ごしました。では何年でブラックリストから消えるのか?それは

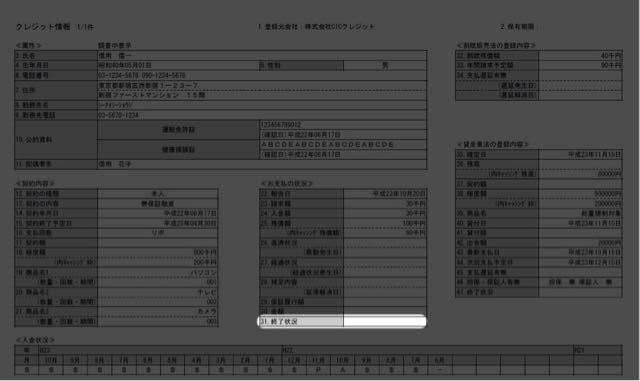

この5年が時効援用の期間です。もちろん借金の種類やパターンも様々なのでその限りではありませんが、一般的には5年です。この最終取引日から5年というのは、ローンや借金を完済した場合、以下の「終了状況の欄」に「完了」という文字が記載されます。

この日付より5年ということになります。

実際、僕は29歳の3月に800万の借金を完済。34歳の2月にクレジットカードの審査が通りました。この期間で間違いないことは体験済みです。

しかし以前まで全く通ることのなかった携帯会社の審査。これは33歳の時点で通りました。この辺りの審査の加減は正直わかりませんが、実はこの携帯会社の審査が通ったことが、クレジットカードの審査に通る布石になったことに気付いたのは後々になってからのことです。

延滞履歴が気になる人は個人信用情報機関で開示を。

融資が受けれない、ローンが通らないからといってすぐにブラックリストたるものに載っていると決めつけるのは時期尚早です。それと知らずにローンや融資の申し込みをし続けて落ち続けても、上記で説明した通り不利になるだけです。

もし一度ならず二度までも審査に落ちた場合は、上記の内容に思い当たる節がないか過去の記憶をたぐり寄せた上で、今自分の状況がどういったものなのかを個人信用情報機関で開示することが先決です。

自分の今の属性を調べることで、融資可能な会社やローン方法もあると思います。開示方法はそれぞれ異なりますので各ホームページで確認してください。

僕の開示情報で「異動」になり、完済して終了状況に「完了」が付いてから5年でクレジットカードの審査が通りました。またこの辺りは詳しく記事にしたいと思いますが、とにかくしっかりと完済するなり、債務整理するなり、自分の過去の行いと向き合い、ベストな方法を尽くすのが審査が通るようになる道のりの第一歩。なかなかエネルギーのいることですが、そこから目をそらさずに前を向いて頑張りましょう!